中国主要3社の最近の客況と業績 9月;国内線は回復著しく、前年を上回る Q3;収支は改善

2020.11.13

中国主要3社の最近の客況と業績

9月;国内線は回復著しく、前年を上回る

Q3;収支は改善、中国南方航空は黒字計上

世界に先んじて客況回復が進んでいるといわれている中国の航空市場について、主要3社※の1~9月の旅客状況と、Q1~Q3の業績について、各社の公表資料をもとにまとめてみました。

(注1) ※中国国際航空(Air China)、中国南方航空(China Southern Airlines)、中国東方航空(China Eastern Airlines)

(注2) 金額はRMB=15.53円で円換算して表示。

(注3) 当レポートは、7月旅客状況(9月6日)及びQ1-Q2業績レポート(9月6/11日)レポートの流れを汲むものですが、データ源や加工方法の違い等で、その数値と微妙な差もあります。

1.最近の旅客状況; 国内線は回復、国際線は依然低迷

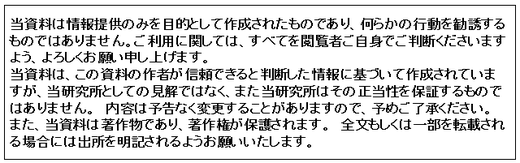

① 国内線; 下図は1~9月の国内線旅客数(3社合計)の推移を示したものです。

棒グラフは旅客数(前年/当年;万人)、折線グラフは対前年率を表わす。

コロナの影響で、2月は前年の▲86%まで急減したが、その後徐々に回復して、9月には2782万人を運び、前年の旅客数より2%上回るまでとなった。

3社そろって前年を上回っておる、国内線の回復の順調さが伺える。

【国内線旅客数推移】(単位;万人、%)

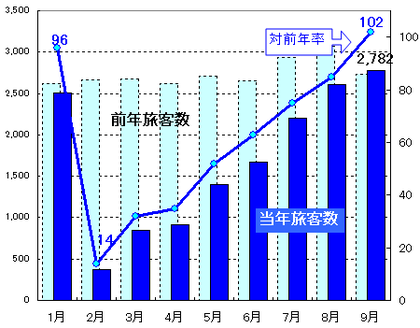

② 国際線; 下の図は1~9月の国際線旅客数(3社合計)の推移を、

コロナの影響で旅客数は激減し、4月には前年比▲99%減とほぼ需要蒸発となった。

その後も回復は微々たるもので、9月の旅客数は17万人(▲97%減)に留まって

いる。

【国際線旅客数推移】(単位;万人、%)

ここではリージョナル路線(香港/台湾等)は国際線に含めている。

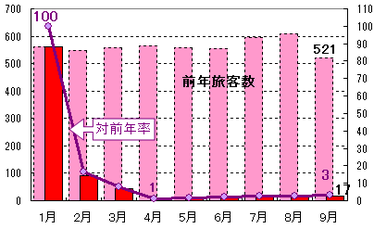

なお9月の各社の旅客実績は以下のとおりです。

【主要3社の9月旅客数】(単位;万人、%)

2.第1~3四半期の業績; Q3は各社上向き、南方航空は黒字化

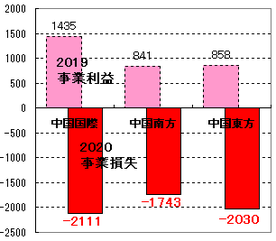

① Q1~Q3累積の収支; 下図と下表はQ1~Q3累積の収入及び事業損益※(前年対比)を示している。 ※収入から営業費用や金融費用等を控除した損益

2020年は3社ともに大幅な減収かつ赤字になっているが、中国国際と中国東方の悪化幅が大きい。 これには国際線の割合が高いという事業構造が影響している。

【主要3社のQ1-Q3収入】(億円) 【主要3社の事業損益】(億円)

2019年は全社黒字

2020年は全社大幅赤字

【主要3社のQ1-Q3収入と事業損益】(億円)

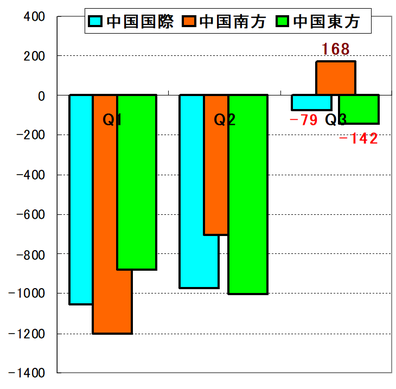

② 四半期別事業損益; 下図は3社の事業損益を四半期別にみたものである。

各社ともにQ3(7~9月)は大幅に改善しており、中国国際と中国東方は赤字幅が縮小、

中国南方は黒字化して168億円の利益を計上している。

国内線の需要回復が大いに貢献していることが伺える。

【主要3社の四半期別事業損益】(億円)

3.主要3社の収益力、財務力概観(Q1~Q3決算より);

添付の表は主要3社の収益力、財務力に係わる数値を示している。

(収益力)

収益力を示す表は、各数値を前年と対比させ、当期については四半期内訳を表示している。

① 営業収益(連結ベース)は、中国国際と中国東方は前年の半分以下、中国南方は前年の56%となっている。ともにQ2での落ち込みが激しい。

②-1) 生産量を表わす旅客㌔(RPK)は、各社揃って前年を大幅に下回っているが、国際線の多い中国国際の落ち込みが大きく、国内線の多い中国南方は比較的に緩やか。

②-2) 搭乗率は各社ともQ3に改善して、74~75%のレベルとなっている。

国内線需要が回復、そして適度な需給調整がなされたことによるものである。

後者は運航変動費の効率化→収益性の改善に繋がったと考えられる。

③ 親会社の収入規模はグループ(連結)収入の約7割を占める。中国東方はやや低い。

→ 後述のグループ(傘下)航空会社参照。

④ 営業収益から営業費用や金融費用を差し引いた「事業損益」は、各社ともにQ1、Q2は大幅赤字であったが、Q3は改善し、中国南方は黒字化している。

国内線の需要回復、需給適正化、リストラ等の効果によると思われる。

(財務力)

財務力を示す表は、期首→9月末の変化を中心に表示している。

⑤ 各社ともに手元資金は少なく、各社ともに前年収入と対比して1ヵ月分程度である。

⑥ 借入金(含リース債務)の規模は大きい。

⑦ 各社ともにこの間1兆円を超える資金を調達しているが、その大半は既存債務の返済に充てられていて、借入金残高、手元資金残高ともに、大きくは増えていない。

かなりの額を設備投資に使用しているが、航空機や総資産が余り増えていない。(理由は不詳)

⑧ 各社ともに金利負担は大きい(Q1-Q3の9ヵ月で400~600億円規模)。

以上

(赤井奉久)

添付資料

(参考1) 3社の事業構造

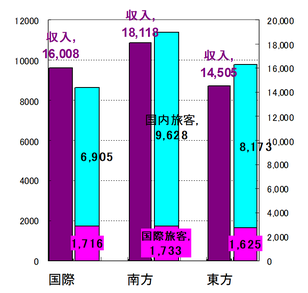

下図は前年(Q1~Q3)の収入規模と旅客数(国内/国際別)を3社比較したものである。

また下表は、国内線割合(旅客数ベース、旅客㌔ベース)と、平均距離を比較したもので

ある。

1)国際線旅客数は、中国国際と中国南方がほぼ並び、中国東方がやや少ない。

2)国内線旅客数は、中国南方が圧倒的に多く、中国東方が続く。中国国際は少ない。

3)中国国際は長距離国際線が多く、これが旅客㌔や収入の多さに繋がっている。

4)中国東方は、国内線/国際線(日本路線が多い)ともに短距離路線が多い。

5)これらの結果、収入規模で中国南方→中国国際→中国東方の順となり、

国内線割合で、中国南方→中国東方→中国国際の順となっている。

【収入規模と旅客数の比較】(億円、万人)

【国内線割合と平均距離】

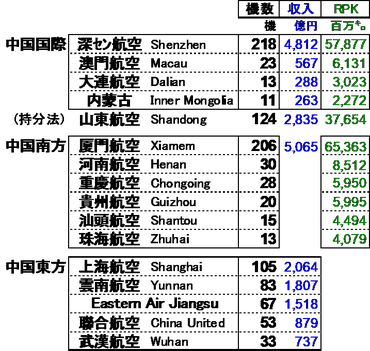

(参考2) 3社の傘下航空会社

下表は主要3社傘下の航空会社とその規模である。

(数値は2019年度)

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research