2021.11.2.

JALの上期決算を読み解く(ANAと対比)

~ 通年赤字予想はANAを上回る▲2000億円規模!

収益性はANAを下回る、コスト削減差が影響?

~

この度公表されたデータをもとにJALの2021年度上期決算を、ANAと対比させながら読み解きました。

両社の会計基準が異なるため、比較は厳密ではありませんが、傾向はわかります。

収支は主にコロナ前(2019上期)と比較、財務状況も2019年度末からの推移をみました。

(注)端数処理の関係で末尾数値が他表と一致しないことがあります。

データ加工は筆者独自の手法で行っております。

1.収支状況; 収益性支はJALの方が低い、コスト差によるところが大きいようだ

① 当上期のJALの売上収益は2906億円、財務・法人所得税前損益は▲1518億円、最終損益は▲1050億円であった。

(ANA対比)ANAより売上規模が小さいが、赤字幅はANA(営業損益▲1160億円)よ

り大きい ⇒収益性でJALが劣る。 (コロナ前はJALの方が高収益であった。)

JAL;売上がコロナ前より▲61%減、費用が▲35%の減

ANA; 売上がコロナ前より▲59%減、費用が▲44%減

即ち、JALの収入減が大きく、費用減が少ないことで収益性が逆転したもの。

・ 収入は貨物収入の差(貨物専用機を持つANAが大)が、

・ 費用は、ANAの費用減が大きいことによる。

供給調整による変動費の圧縮と、人件費等固定費の削減幅の差と考えられる。

雇用調整助成金の利用額もANAが格段に大きい。

因みに、ANAの費用は昨年上期より減少 < JALは昨年上期よりも増加

なお国際旅客、国内旅客ともに、コロナ前対比の減収「率」はANAの方が大きい。

(≒供給調整の規模はANAが大きい)

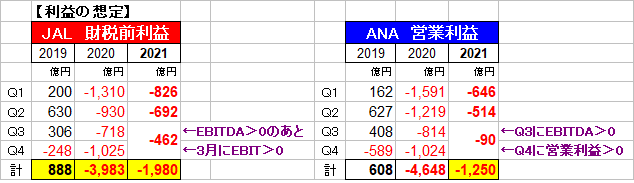

② 通年の収支見通し; JALは年間売上7660億円、財務・法人所得税前損益▲1980億円、最終損益▲1460億円としている。

下期の売上(4754億円)は、上期の1.64倍を見込むが、費用も増えるため、赤字(財法前損失)は下期にさらに▲462億円膨らむ。

(ANA対比)ANAは下期に6289億円(上期の1.46倍)の売上を見込むが、費用もそれなりに

減少するため、下期の営業損益は▲90億円に留まるとしている。

最終損失は、JALが▲1460億円、ANAが▲1000億円。

2.下期の需要想定と利益想定;

① 下期需要想定; JALは国内線の需要は、Q3にはコロナ前の65%程度に、Q4は90%程度に、

3月だけでみると92%まで回復するとみている。

また国際旅客は、Q3にコロナ前の10%程度に、Q4は20%程度、3月には23%まで回復すると

みている。

(ANA対比)ANAも同傾向だが、国内線はJALより控えめ、国際線はQ3は回復が進まないが、年明けには急回復し、期末には30%にまでになるとみている。

② 下期利益想定; JALは下期の財税前赤字を▲462億円とみている。

下期に入って徐々に改善して、3月の月次決算でEBITの黒字化を見込んでいる。

(ANA対比)ANAも同傾向ながら、Q3にはEBITDAがプラスに、Q4に営業黒字化を想定している。 収益性では、かなりの差がつく(コロナ前とは逆転してJALが低め)。

3.財務状況;

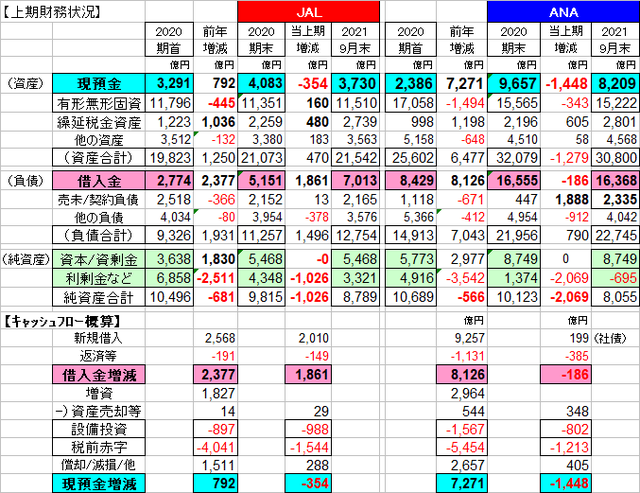

① キャッシュフローと手元資金/借入金;

JALは昨年度に、赤字と設備投資による資金流出を、新規借入(2500億円規模)と増資

(1800億円規模)で補い、手元資金は約800億円積みあがって4000億円となった。

他方借入金は5000億円規模となった。

当年度上期は、赤字と設備投資による流出を、2000億円の借り増しで補ったが、手元資金は350億円減少して、3700億円となった。 また借入金残高は7000億円となった。

当年度下期には、2000億円の更なる借り増しを予定している。

(ANA対比)資金的に厳しかったANAは昨年度に、増資(3000億円規模)と借り増し(9000億円規模)で、赤字と設備投資等による流出をカバーして、手元預金を+7000億円つみあげ、約1兆円規模とした。 他方借入金残高は1.6兆円まで膨らんだ。

当年度上期は、赤字と設備投資による流出で、手元資金は▲1400億円減少したが、なお

8000億円強の残高を有している。

② その他財務状況

・ 赤字→将来年の税削減効果(繰延)を見込み、繰延税金資産が増加した。

・ マイレージプログラムが負債計上(JALは前年、ANAは当上期)された。

・ 主な財務指標は以下のとおり。

JAL ANA

自己資本比率 41% 26%

借入金比率 33% 53%

現預金比率 17% 27%

4.指標でみる旅客収入等; 供給調整はANAが大きい

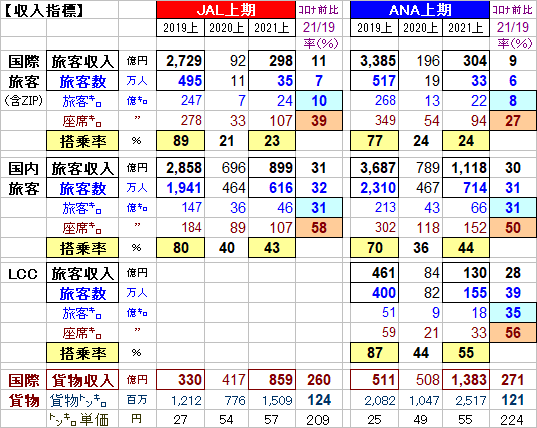

① 国際旅客;

JALの上期供給量(座席㌔)はコロナ前の39%、輸送量(旅客㌔)は10%、搭乗率は大きく低下して23%であった。

ANAの供給はコロナ前の27%、輸送量は8%、搭乗率は24%であった。

② 国内旅客;

JALの上期供給量(座席㌔)はコロナ前の58%、輸送量(旅客㌔)は31%、搭乗率は大きく低下して43%であった。

ANAの供給はコロナ前の50%、輸送量は31%、搭乗率は44%であった。

供給の縮減率が大きかったが、JAL並みの率で輸送量の得たことになる。

③ 国際貨物;

JALはコロナ前の1.24倍の貨物を輸送し、運賃単価が2.09倍に高騰したことで、2.6倍の収入=859億円を稼いだ。

ANAは1.21倍の貨物を輸送し、2.71倍の収入=1383億円を稼いだ。

貨物専用機の効果が大きかったといえる。

以上(赤井)

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research