ANA/JAL 2017年度第3四半期(累計)決算について

ANA/JAL 2017年度第3四半期(累計)決算について

2018年2月4日

この度発表されたANAとJALの連結決算数値を簡単に比較した。

上期決算までの傾向がQ3にも引き続きあらわれている。

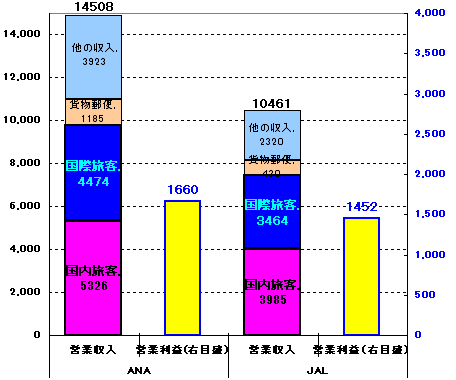

ANAは事業規模でJALを引き離し、営業利益でも逆転してJALを上回った。

収益性向上余地はANAが大きく、2社の規模差は今後も拡大すると予想される。

同時に発表されたANAの中期計画では、傘下LCCの方向性が示されているが、自主性と

いうより「グループ枠組という制約下での伸長」が一層明確化されたといえよう。

(簡易解説)

① 両社増収増益ながら、ANAの増幅が大きく(国際旅客や新たに連結対象となったPeachの増収効果等)、収入規模はJALの約1.4倍となり、従来下回っていた営業利益額でもJALを追い抜いた。

② Peachを子会社化した特別利益(他方では「のれん」資産が増加)の関係で、ANAの最終利益(親会社帰属)は1,660億円となった。

③ 両社とも通期見通しを据え置き、営業利益はともに約1600億円。

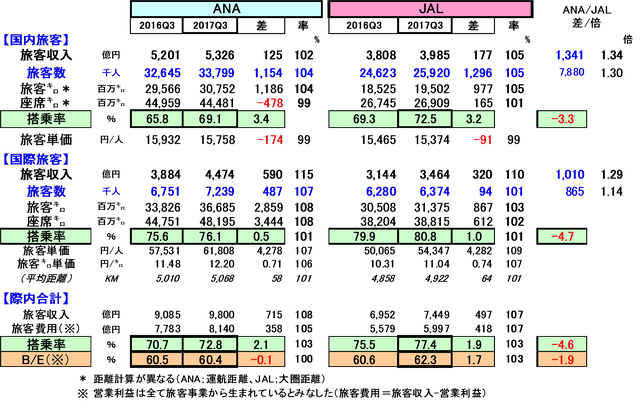

④ 旅客収入(除LCC)は、国内線・国際線ともに、ANAはJALの1.3倍規模。

⑤ ANAの搭乗率(際内計)は73%とJALより低いが、B/E(略式)は60%と低い。

JALの搭乗率は77%と高いが、B/Eも62%とANAより高い。

ANAは国内線の機材小型化で増収幅は小さかったものの、搭乗率は向上。

⑥ 今後ANAの収益性向上余地は大きいと考えられる。

⑦ JALが優位なのは財務体質(有利子負債の少なさと留保利益の大きさ)であるが、

留保利益についてはANAが接近してきている。

《図表1》 収入と営業利益の比較(単位;億円、営業利益は右目盛り)

《図表2》 連結損益計算書の比較

ANAの収入規模はJALの約1.4倍、上期の営業利益はJALを抜いた。

《図表3》 旅客事業に関わる指標の比較

JALの搭乗率は高いが、収益性の伸びしろはANAより少ない。

ANAは今後搭乗率を上げれば、B/Eが低いため伸びしろは大きい。

《図表4》 連結貸借対照表の比較

ANAは事業用資産(航空機等)の規模が大きく、その分有利子負債も大きい。

利益剰余金はJALが大きいが、差は急速に接近してきている。

(参考) ANA傘下LCC2社の今後の方向性

「中期計画」をみると、特筆すべき方向性として、以下があげられる。

① 国内線の巨大市場である幹線への拡大からLCCを除外する。

(近距離巨大市場である国内幹線こそLCCの実力発揮場所であるのだが)

② LCCの伸長市場を、国内ローカル線と国際線近距離、そして中距離に限る。

国内LCCの優等生路線を走ってきたPeachは、今後この制約の影響を大きく

受けることになると予想される。

以上

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research