国内線LCCの現状分析と国内市場の展望(2) ~ 関西圏市場 ~

国内線LCCの現状分析と国内市場の展望(2)

~ 関西圏市場 ~

2017年1月19日

1. 関西3空港発着旅客

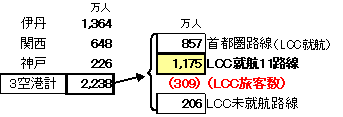

・ 関西3空港の発着旅客数は計2,238万人。

・ うち857万人が首都圏路線での旅客。⇒詳細は次回(首都圏市場)にて。

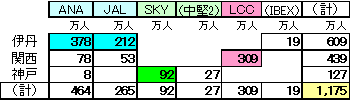

・ LCC就航11路線(除首都圏路線)の旅客数は1,175万人。

うちLCCの旅客は309万人(シェアは26%)。

・ LCC未就航路線全体での旅客数は206万人であり、規模としては小さい。

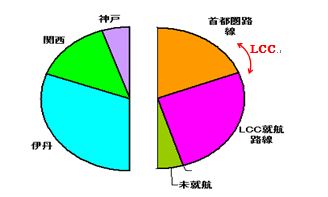

《図表1》関西圏市場の旅客内訳

2. LCC就航路線の内訳

LCC就航11路線と夫々の総旅客数、LCC旅客数、LCC率は下図表のとおりである。

・ 規模は新千歳(札幌)と那覇(沖縄)が突出して多く(各250万人超)、福岡、仙台、鹿児島が各100万人超の規模で続いている。

・ LCCの旅客規模は新千歳、那覇、福岡が多い(各数十万人)。

・ LCCのシェアは、福岡と石垣が40%超と高く、他の主要路線は25%程度が多い。

《図表2》LCC就航路線の旅客内訳(LCC率は右目盛り;%)

(上のグラフの元数値)

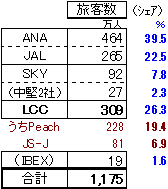

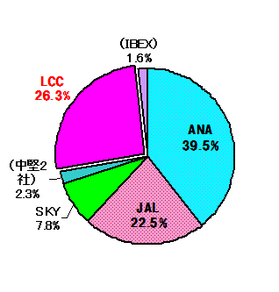

3.LCC就航路線の会社別内訳

LCC就航路線の会社別旅客数とシェアは下図表のとおりである。

(※)中堅2社(ADO・ソラシド)とIBEXの旅客数は概算推定値であり、コードシェアに

よりANAが販売している分(ANAの旅客)を含む。

・ 旅客シェアはANAが最も大きく、コードシェアでの旅客を含めれば実質4割超。

・ LCCは26.3%を占め、JAL(22.5%)を上回る。

・ LCC単独でもPeachが19.4%とJALに接近している。

《図表3》LCC就航路線旅客の会社別内訳(円グラフはシェア)

4.空港ごとにみた会社別・路線別の旅客内訳

① 旅客数を関西3空港 X 会社別にみると;

LCC就航11路線の旅客(1,175万人)について、関西3空港 X 会社別に旅客規模をみたのが下表である。

・ 伊丹は大手2社が占有(IBEXはANAのコードシェア便)、関西はLCCが7割を占めている。

・ 神戸ではSKYが7割超のシェア。

《図表4》空港別、会社別にみた旅客内訳

② 更に路線別にみると;

LCC就航各路線について3つの空港別に分けて旅客数をみたのが下図表である。

《図表5》空港別、会社別、路線別にみた旅客内訳

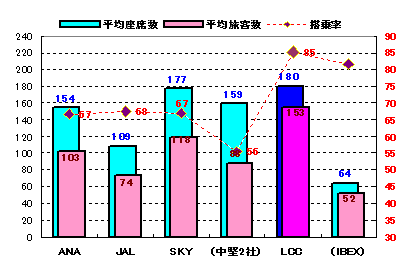

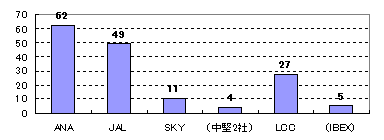

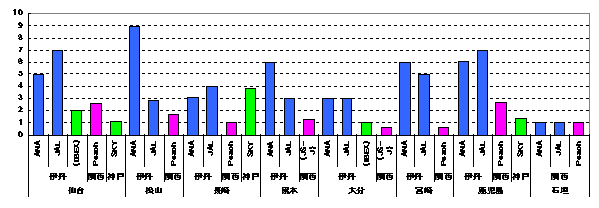

5.1便当たりの平均的な姿

LCC就航路線全体で、各社の1便当り座席数、旅客数、搭乗率をみたのが下図表である。

・ 平均席数はLCCが180席と最も多く、大手2社は少ない(特にJAL)。

⇒ SKYと中堅2社はLCCと同等の機材で席数は若干少ない。

⇒ 大手2社はLCCより小型のリージョナル機やレシプロ機を多用している。

・ LCCの搭乗率は85%と目立って高く、便当りの旅客数は153人と各段に多い。

(LCCは「17%の便数シェアで26%の旅客」を得ている。)

・ 逆に便数の多い大手2社、そしてSKYの搭乗率は60%台半ばと低い。

(中堅2社も低く、席数の少ないリージョナル機のIBEXは高め)

《図表6》1便当たりの平均的な姿と1日の便数(往復ベース)(搭乗率は右目盛り)

(1日当り便数;往復)

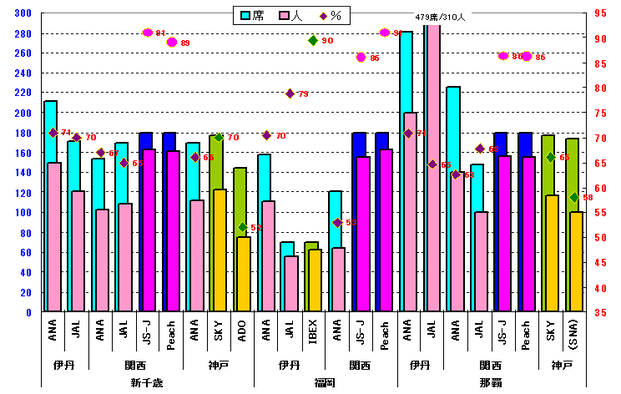

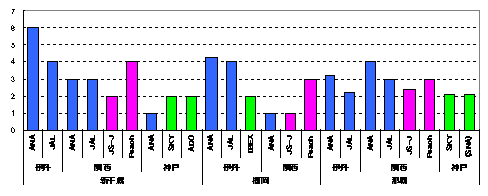

6.各路線を空港別・会社別にみた便当たりの平均的な姿

(散布グラフは搭乗率を示す;右目盛り)

・ 1便当り座席数、旅客数、搭乗率(散布グラフ;右目盛り)をより詳細にみたのが下図表である。

平均的な姿と、1日当りの便数(往復ベース)を合わせて参照頂きたい。

・ LCCは大半の路線で85~90%の高い搭乗率を示している。

また多くの路線で席数が最多である。

なお、LCCで唯一低搭乗率であった熊本(JS-J)は今は休止している。

《図表7》1便当たりの平均的な姿と1日の便数(往復ベース)-その1-

(1日当り便数;往復)

《図表8》1便当たりの平均的な姿と1日の便数(往復ベース)-その2-

(1日当り便数;往復)

7.主なLCC未就航路線

現在の関西圏市場でLCC未就航路線の旅客数は206万人であるが、そのうちの主な路線(年間旅客10万人以上)を抽出したのが下図表である。

・ 大半がLCCのA320より小型のリージョナル機やレシプロ機で運航されている路線であり、

LCCがそれより席数の多い機材で参入して高い搭乗率をあげるのは難しいかもしれない。

・ 因みにLCCがDaily1往復便を、通年搭乗率80%で運航した場合の旅客数は、年間

約10万人となる。

《図表9》主なLCC未就航路線と旅客数(2015年度)

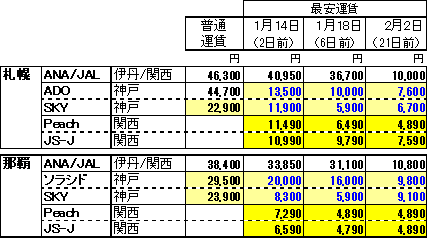

8.至近の運賃の比較(参考)

大手2社、SKY、中堅2社、LCC2社が相互に競争している「札幌線」と「那覇線」に

ついて、至近の運賃(最安運賃)を比べてみたのが下表である。

(注)運賃は個人属性の影響を受けないものを対象とした。

2017年1月12日11:00時点の調べによる。

便によってバラつきがあるが、最安のものを抽出した。

これに基づいて特徴を列挙すると;

・ 大手2社は、搭乗3週間前までは安い運賃を用意しているが、その期間をすぎると

安い運賃はない。便出発時にむけ普通運賃に収斂させていく形といえよう。

・ SKYは大手より普通運賃を安く設定、搭乗の直前まで安い運賃を用意している。

この点でLCCに近似している。

・ 中堅2社もSKYやLCCに連動する形で大手より安めの運賃を用意している。

・ LCCは常時きめ細かく運賃をコントロールし、最低運賃カレンダーを用意している。

・ LCCは表示運賃のほか、別に付加料金(※)がかかるため、場合によってはSKYなど既存会社よりも割高になることもある。

(※)空港施設利用料、支払手数料、座席指定料金、手荷物料金など

《図表10》主要2路線の運賃比較(2017.1.12時点)

以上

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research