年末年始の旅客実績にみる業界勢力図の変化

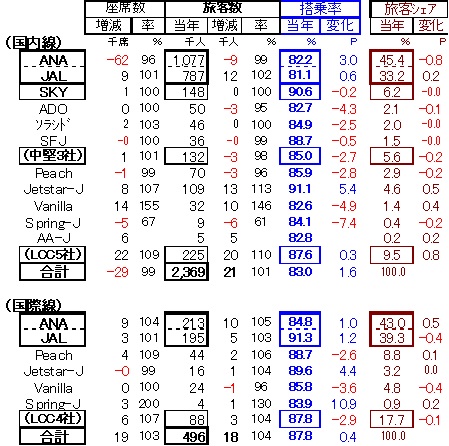

国内航空各社が発表した年末年始(12/28~1/3)の旅客実績をもとに、若干の分析・考察を行った。

(注)リージョナル航空のFDAは含めていない。

前年数値は変化率をもとに逆算した数値を使っている。

1. 概括

① 期間中の総旅客数は、国内線・国際線ともに増加したが、内容は会社によってばらつきがみられる。

② 国内線総旅客数は2369千人で、前年同期間比で+21千人(+1%)。

ANA; 機材小型化等で席数減(▲4.5%)となったことで旅客数も微減(▲0.8%)となったが、JALとは依然大きな開きがある(JALより37%多い)。

一方搭乗率は+3ポイントと目立って上昇し、JALを抜いた。

これによって収益性が大きく向上していることがうかがえる。

JAL; 座席数(+0.9%)を上回って旅客数が増加(+1.6%)し搭乗率は上昇、旅客

シェアも若干回復した。

SKY; ほぼ前年同期間なみの推移ながら、90%超の高い搭乗率であった。

中堅3社; 軒並み搭乗率が低下→収益性の低下が懸念される。

ADO; 前年並みの供給→旅客数は▲4.9%減、搭乗率は大きく低下。

ソラシド; +2.9%の席数増も旅客は伸びず、搭乗率は低下。

SFJ; 小幅ながら旅客減&搭乗率低下となった。

LCC; Jetstar-Jの躍進とPeachの足踏み、Vanillaが大幅供給増。

Jetstar-J; 絶好調、席数増(+6.8%)を大きく上回る旅客増(+13.4%)で、搭乗率は国内トップの91%超。

Peach; ANAの子会社化による事業制約(主要成田路線の廃止)もあって

か、旅客は減少し、搭乗率も低下した。

Vanilla; 供給席数は1.5倍と著しく増加、搭乗率は低下。

③ 国際線総旅客数は496千人で、前年同期間に比べて+18千人(+4%)。

うち過半がANAの増加によるもので、そのシェアは拡大、搭乗率も向上。

JALも増加して搭乗率は91%超となったは、シェアでは低下。

LCCはPeachが増加したが搭乗率は小幅低下、Vanillaは小幅旅客減で搭乗率も低下。

Jetstar-Jは規模は小さいながら搭乗率は大きく上昇。

2. 指標でみる各社の勢力図

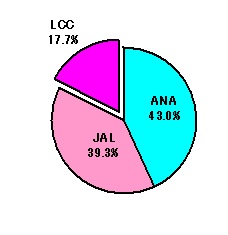

① 旅客シェア; 国内線はANA45%、JAL33%、LCCは10%壁を破れず。

LCCは国際線で約18%の足踏み。

(国内線旅客シェア) (国際線旅客シェア)

② 搭乗率; 国内線ではSKYとJetstar-Jが、国際線ではJALが90%超。

ANA、JAL、Jetstar-Jが搭乗率で向上、Peach、Vanillaと中堅3社の搭乗率が低下。

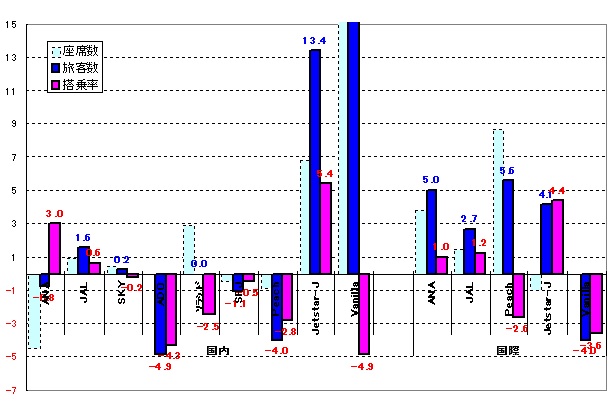

③ 前年同期間と対比した供給席数、旅客数、搭乗率でみる各社の状況

(国内線)

ANA; 席数減、旅客微減、搭乗率大きく向上。

JAL; 席数微増、旅客増、搭乗率向上。

SKY; ほぼ前年並みの推移。

ADO; 前年並み席数で旅客が大幅減、搭乗率低下。

ソラシド; 席数増ながら旅客減、搭乗率低下。

SFJ; 席数減を上回る旅客減で搭乗率低下。

Peach; 席数微減、旅客減で搭乗率低下。

Jetstar-J; 席数の増を大きく上回る旅客増で搭乗率が大きく上昇。

Vanilla; 著しい席数増と旅客増も、後者が追い付かず搭乗率は低下。

(国際線)

ANA; 席数増とそれを上回る旅客増で搭乗率は向上。

JAL; 小幅増の席数を上回る旅客増で搭乗率は向上。

Peach; 大幅な席数増に旅客の増が追い付かず、搭乗率は若干低下。

Jetstar-J; 席数微減ながら旅客は増加し、搭乗率は向上。

Vanilla; 前年なみの席数で旅客が減少、搭乗率は低下。

(前年同期間との対比でみた会社ごとの座席数/旅客数増減率と搭乗率の上下幅)

以上

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research