ジェットスタージャパンの今後について思う

ジェットスタージャパンの今後について思う

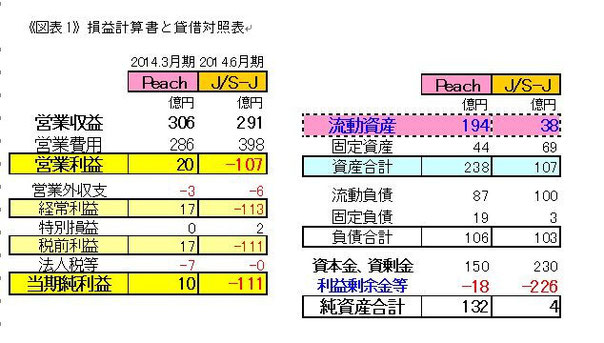

日本のLCCの草分け的な存在の1社であるジェットスタージャパン(以下、Jetstar-J)が、先般、2014年6月期決算を公表した。 事業の収益性は依然悪く、資金的にも厳しい。

示された至近の経営実績、ならびにJAMRで試算した搭乗実績に基づき、今後のJetstar-Jの経営を展望し、課題を整理してみたのでご紹介する

その際に参考として、業績好調のPeachや、同型機や類似型の機材で運航しているスターフライヤー、スカイマークとの比較も加えた(3社の実績は2014年3月期)。

(なお当研究所で概算推定した搭乗実績は、国交省資料などに基づいている。)

(要旨)年内にも、JAL等から追加資金が注入されるであろう。

更なる収支改善策、中でもコストの引き下げが急務である。

JAL主導による強力なリストラが必要だろう。

1.急がれる資金の追加投入

Jetstar-Japanは、6月末決算で100億円を超す赤字を計上した。

昨年11月にJALとカンタスから追加出資された110億円の資金が1年にして消えた。

繁忙期である夏休み月を除き、毎月10億円ずつ消えた勘定になる。

6月末の流動資産は38億円であり、追加出資前の昨年同時期並みまで減少している。

流動資産には営業未収入金や前払金、貯蔵品などが含まれているため、手元資金は30億円を下回っていると推定される。

経験的には、航空事業の運営には、最低でも費用の0.5か月分程度の手元資金(少なくとも十数億円程度)が不可欠である。計算上では11月末頃には資金がショートする。また6月末で純資産は4億円となっているが、今では債務超過状態になっている可能性が高い。

JALが、間接的ではあったが、追加投入の意思を早めに発表したのは、それらも見据えてのことであろう。

(参考)Peachの場合(2014年3月決算)

営業収益は、Jetstar-Jとほぼ同じの約300億円であったが、20億円の営業利益を計上した。Peachの流動資産194億円の多くは現預金やその同等物と考えられ、資金的に余裕があると言えよう。(150億円の出資が、ほぼそのまま手元に残っている勘定になる。)その後今日までの客況からも、その好調は続いていると判断される。

1.Jetstar-Jの収益性指標(Peachとの比較)

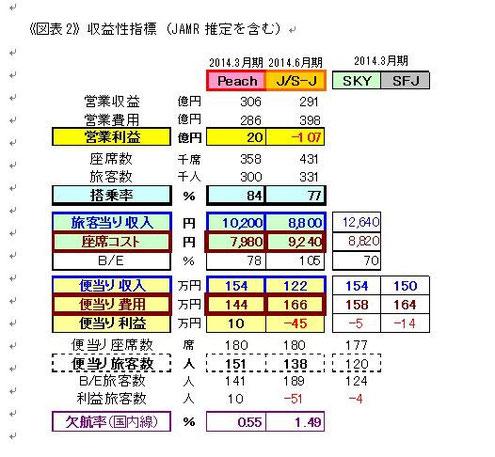

Jetstar-Jの収益性の悪さを分析するにあたり、Peachとの比較を行った。

(注1)両社ともに平均路線距離は1000km前後(スカイマークやスターフライヤーも同様)であり、発着ベースでの指標比較はほぼ妥当と考えている。

(注2)Jetstar-Jの便数、席数、旅客数はJAMRの推定によるが、実際の数値と大きな

乖離はないと考えている。

① 営業利益はPeach20億円に対して、Jetstar-Jは▲107億円、差は▲127億円。

これを収入単価差、搭乗率差、コスト差の3要素に分けると;

・ 収入単価差▲46億円;Jetstar-Jの旅客当り収入単価は8,800円でPeachより▲14%低いため。

・ 搭乗率差▲26億円;Peachの84%に対してJetstar-Jは77%。

・ 座席コスト差▲55億円;Peachの8,000円弱に対して、Jetstar-Jの座席コストは9,200円強。これはスカイマークの8,800円をも上回る。

となり、座席コスト差の影響が最も大きい。

② 便当りでみると、Jetstar-Jの収入は122万円で、Peachより格段に少ない。

収入単価が低いことと、搭乗旅客数が少ないことによる。

他方費用は166万円と、Peachの144万円を大きく上回り、スカイマークやスターフライヤーをも上回る。低コストを標榜するLCCがこのコストでは苦しい。

2.収益性改善のために

収入単価向上、搭乗率向上、座席コスト引下げの同時達成が必要であるが、

① 特に重要なのは前年に比べて改善度が低い座席コストの引き下げであろう。

高コストの理由として、関空展開の遅れによる余剰機材の費用が挙げられている。確かにその要素はあるだろう。しかしそればかりとは考え難い。

もともと機材費が費用に占める割合は10%程度だからである。

他方、チェーン展開する他の合弁会社に見られるように、オーストラリアのJetstar本社に対する種々のライセンス料も大きいのではないかと推測される。

また機材も、豪州の本社主導で提供される機材数にあわせて路線を張るのではなく、日本の環境を十分考慮しての適正路線に機材数を合わせるのが本筋である。

② 収入面についても関空の有利さ(空港運用時間や関西地域における市場ハンデ

の低さ)に対して、「成田のハンデ」(運用時間、羽田に対する市場ハンデ、LCC振興策等)が否定できないが、戦略の差もあると考える。

日本のマーケットの特性に合わせて、「お得感のある運賃(安さと信頼・好感の合わせ技)」を目指すPeachに対して、Jetstar-Jは「格安運賃(安さ)」で勝負しているとういうことである。即ちPeachは「信頼(欠航率の低さ等)と好感(使い易さ、親しみやすさ)によって、LCCとしては若干高くても既存会社よりは十分低い運賃で、高い搭乗率を得ている」のである。

一方Jetstar-Jは、安さによって旅客を獲得するという、世界のLCCの典型的な戦略によって動いていると考えられる。この差が、両社の旅客単価と搭乗率の差にも繋がっていると思われるのだ。(勿論根底にある成田ハンデも否定できない。)

3.今後のJetstar-Jのあり方、JAL主導での強力な体質転換を!

2年後の黒字化を目指して投入された追加資金が1年にして消失し、しかもいまだ黒字化の青写真が見えない。ここで再び資金が追加投入され、若干の収支改善があったとしても、高コスト体質は変わらず、基本的には今と同じ赤字状態が続くことになろう。JALが投入した資金が、オーストラリアのJetstar本社に流れるという「貢ぐクン状態」の温存になりかねない。日本では無名であった「ジェットスター」ブランドを、JALの資金力で日本国内に定着させる構図が続いているのだ。

「成田ハンデ」はあるものの首都圏マーケットは他の地域とは比較できない程大きい。また世界的な動向を見ても低価格事業に対する潜在需要は極めて大きい。

国が成田空港をLCCハブにするという方針の下に動いていることも、将来の成長を担保するという意味で価値が大きい。LCCにふさわしい低コストが実現できれば、将来の発展余地は他LCCを大きく凌ぐ。

そのためにはオーストラリアのJetstar本社方式の事業運営に任ねず、資金の再投入を契機に、JALのリーダーシップにより、コスト引下げと路線展開や運賃戦略について、強力なリストラを進めるべきであろう。

以上

(Y.A/H.U/H.I/K.M)

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research