2021.5.5.

欧州トップLCC ライアンエアの業績(1~3月は再び需要消失)

強い財務力もかなり低下

欧州トップLCCであり、旅客数では主要3社グループ(LH,AF-KL、IAG)をも上回るRyanairの今年度の業績を概観します。

(注)金額はEUR(€)=131.93円で換算して表示。

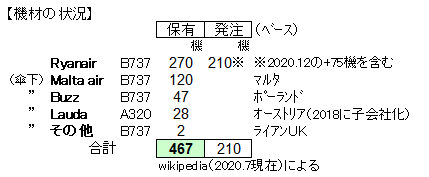

1.Ryanの機材規模; 全小型機で467機(含子会社)

Ryanairは傘下に4つの子会社を持ち、機材はB737で統一運用している。

最近(2018年)子会社化したラウダ(オーストリアがベース)のみA320であるが、増機のための発注を取り消す等、今後B737化していく方向である。

今後Ryanが導入する機材は全てB737MAX(RyanはB737-8200;Game Changerと呼称)である。 現有機に比べて座席は+4%、燃油効率+16%、騒音は40%低減と公称している。

MAXは2019年に運航停止となったことで導入を止めていたが、運航再開が認められため2020.12月には75機を追加発注した。2021年3月までに初号機を受領する予定。

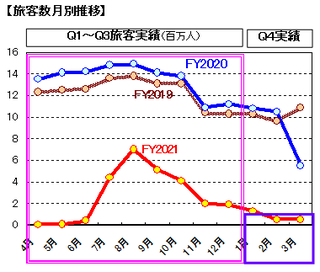

2. 輸送量の月別推移;

コロナの影響を受けた2021年度(2020.4~

2021.3を2021年度と定義)実績をその前2ヵ月

と比べると;

・2020.3月中旬~6月の3ヵ月間は需要が消

失、99%の機材が運航停止した。

夏場には回復の兆し(8月は対前年46%)も

見えたが、再び感染拡大、12/19~20日には

EUが英国渡航を禁止し、需要はまたもや消

失状態となった。

・Ryanの2021年の年間度旅客数27百万人。

これは部分的にコロナの影響が入った前年(148百万人)と比べても▲82%減である。

・しかしながら、ワクチン接種が進んでおり、

2022年度は回復が期待されている。

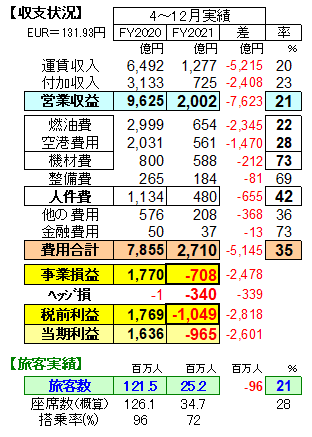

3.2020.4~12月の収支実績; 税前赤字▲1000億円

・収入;当年9か月間の旅客数は25百万人で前年の▲8割減、これに連動して収入も▲8割減の2000億円であった。

うち運賃収入はその2/3であり、残る1/3が付加収入である。

超格安の基本運賃(表示運賃)に加えて様々な名目の付加料金(機内飲食・手荷物・優先搭乗・

支払手数料など数々)で目いっぱい稼ぐというRyanモデルが表れてい

・費用;費用を眺めるとRyanの削減率は主要3社と比べて各段に高い。

収入前年比▲79%、供給座席▲72%に対応する事業費用は▲65%である。

思い切った減便による変動費削減は無論であるが、固定的な費用の削減率も高い。

特に人件費は▲58%(うち▲8%は政府補助金)となっている。

詳細不詳ながら、厳しい施策がとられていると考えられる。

・ 損益;事業損益は▲708億円。 これにヘッジ損(燃油・通貨)を処理した税前利益は▲1049億円である。

・通年見通し; 1~3月の旅客数は前年の1割にも満たない。

Ryanは通年の事業損益を▲850~▲950百万ユーロ(▲1120~▲1250億円)と予想している。

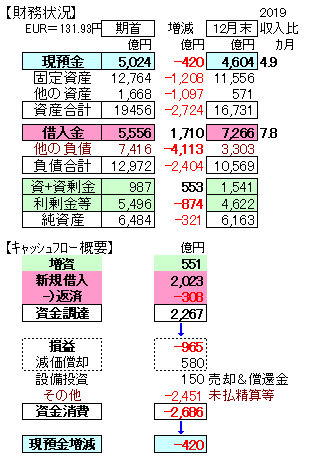

14. 財務状況とキャッシュフロー;

・財務状況; 借入金増加(+1710億円)の一方で現預金が減少(▲420億円)、資金力は

大幅に低下した。 当期赤字と、前期末未払金の精算による資金流出が多きかったためである。(借入金依存度29%↗43%と上昇)

純資産は、赤字による目減りを増資で補完し、ほぼ期首なみの自己資本比率を維持した(33→36%)。

現預金残高を年間売上高(2019)との対比でみると4.9ヵ月分、借入金残高は7.8ヵ月分

となる。 低下したとはいえ、資金力はまだかなり高いといえよう。

・ キャッシュフロー; 増資と借入金で2267億円を調達(返済net後)した。

赤字による流出は約400億円(減価償却等による歩留まり後)、設備投資はあったが、機材売却やメーカーからの償還金によりむしろ150億円の受取増であった。

他方期首に残っていた未払金の精算による資金流出等が大きく、上述の資金調達にも拘わらず

手元資金は▲420億円の減少となった。

以上(Y.A)

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research