国内線上期実績にみるLCC

国内線上期実績にみるLCC

2016年1月4日

12月に国交省が公表した国内線の2015年度上期旅客実績をもとに、日本のLCCについて若干の分析を行った。

(注1)日本のLCC;Peach Aviation、Jetstar-Japan、Vanilla Air、Spring-Japan

(注2)数値には、コミューターのJAC、RACを含むが、それ以外のコミューターは含まない。

1. LCC4社の旅客シェアは10.3%、収入シェアは5.5%

(旅客シェア)

・上期の国内線旅客数は4,791万人、うちLCCは493万人であった。

・国内線におけるLCC4社の旅客シェアは10.3%。うち過半の5.4%がJetstar-J、

3.4%がPeach、Vanillaは1.2%であった。

・収入でのLCCシェアは5.5%であり、Jetstar-Jが3.0%、Peachが1.7%であった。

・JALの旅客シェアは33.4%、ANAのそれは45.1%、ANA系列の中堅4社は11.3%

であった。

(収入シェア)

・上期の国内線旅客収入は7,154億円、うちLCCはその5.5%の395億円であった。

・大手2社の収入は全体の84%を占める6,007億円であった。

・収入シェアの過去4年間(各上期)の推移をみると、

LCCの規模拡大に伴ってJALとANAが徐々にシェアが下がり、またSKYは

昨年度の破綻後の規模縮小によって急激にシェアが下がった。

《図表1》国内線の旅客シェアと旅客収入シェア

《図表2》国内線の旅客収入シェアとの推移

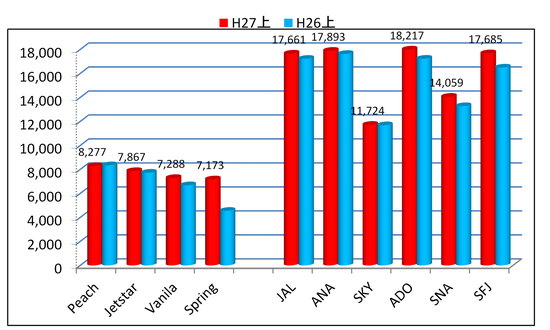

2. 収入単価は前年より上昇

収入㌔単価(千㌔当りの旅客収入)を会社別にみると、

・LCCは8,000円前後で、大手2社の半額以下。

・LCCを会社別にみると、Peachが高めで8,277円、これにJetstar-J(7,867円)、

Vanilla(7,173円)と続く。

・既存会社では、大手2社とADO(エア・ドウ)とSFJ(スターフライヤー)は約18,000円、

SNA(ソラシド)とSKY(スカイマーク)がそれより安めとなっている。

・前期の単価レベルと比べると、既存会社はいずれも上昇している。

それまでの3年間は、LCCの参入と規模拡大の影響で下がってきたが、好調な需要の伸びを受けて、各社が単価改善を図ったためと考えられる。そのほか、価格攻勢を続けてきたSKYが破綻して、影響力が弱まったこともあるかもしれない。

・最近4年間の収入㌔単価について、総平均と大手2社の推移をみると、前年までの3ヵ年はLCCの影響で低下傾向にあったが、今年は上昇していることがわかる。

《図表3》国内線の旅客収入㌔単価の比較

単位;円/千人㌔当り、赤;27上単価、青;H26上単価

《図表4》旅客収入㌔単価の推移

LCC参入の影響で、JAL/ANAの単価は低下してきたが、今期は反転。

LCCの拡大と既存会社の単価低下によって国内線総平均単価も低下して

きたが、今期はLCCの構成割合増大の中でも反転して上昇となった。

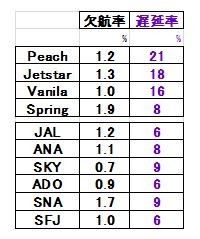

3. LCCの遅延率は高め

欠航率と遅延率(予定より15分超遅れての出発便の割合)を一覧すると、

・LCCの欠航率は1%強。これは既存の会社と比べても大きな遜色はない。

但し、LCCは便の代替が原則として自社便に限られ、欠航の影響は既存会社に比べ

て大きいことは留意する必要がある。

・LCC主要3社の遅延率は約20%。これは既存の会社の倍以上である。

しかしながら欠航率のレベルから見て大幅な遅延は少ないと考えられ、その場合、

致命的な影響にはならないであろう。

・いずれにしても「安全性の信頼」は、特にLCCが伸びていく上で基本的部分であり、

何にも増してその向上が求められる。

《図表5》欠航率と遅延率

以上

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research